La riforma del fisco? Di più a chi ha di più e di meno a chi ha di meno

Approfondimento a cura della Fp Cgil Mef condiviso con Cgil

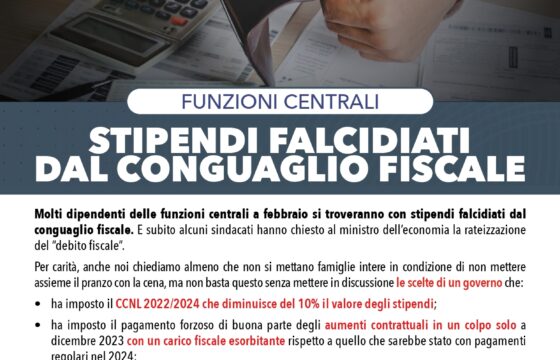

Durante lo sciopero generale del 16 dicembre proclamato da Cgil e Uil e nei giorni immediatamente successivi, diversi media nazionali, sollecitati da fonti governative, si sono affrettati a dimostrare all’opinione pubblica che i sindacati avevano sbagliato valutazione: contrariamente a quanto detto, la riforma del Fisco avrebbe un impatto progressivo o “neutro” poiché tiene debitamente conto delle fasce medio-basse della popolazione. Fasce che corrispondono alla stragrande maggioranza dei lavoratori dipendenti e alle quali verrebbero destinati benefici in termini assoluti e relativi tutt’altro che marginali. Come vedremo in seguito, in realtà, la riforma IRPEF, inclusiva di altre misure (decontribuzione temporanea nel solo 2022 e assegno unico per figli fino ai 21 anni), resta prevalentemente regressiva, perseverando nel dare di più a chi ha di più e di meno a chi ha di meno.

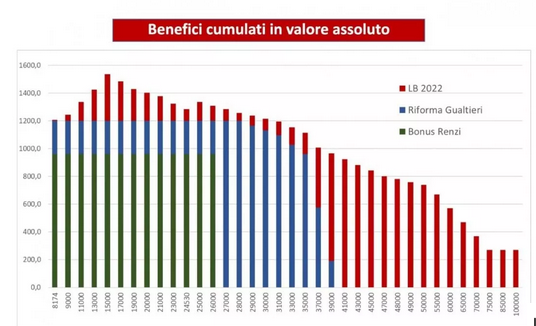

Il grafico che segue, largamente diffuso dal Governo e dai media nazionali, mostrerebbe i benefici “cumulati” delle ultime tre riforme IRPEF:

Benefici “cumulati” degli ultimi tre interventi sull’IRPEFs

Fonte “La Repubblica” – 16 dicembre 2021

Secondo il commento al grafico di uno dei principali quotidiani nazionali, il “Bonus Renzi da 80 euro, estensione del beneficio a 100 euro (riforma Gualtieri) e ora la revisione delle aliquote Irpef e delle detrazioni” porterebbero ad una “una curva di benefici che ha un picco nei redditi più bassi, intorno ai 15mila euro, e che si trasforma in un vantaggio di portafoglio di circa 1.500 euro, per poi andare via via a calare”.

Tale rappresentazione è non solo strumentale ad una posizione politica favorevole al Governo, ma metodologicamente errata. I benefici della riforma Renzi e Gualtieri non si cumulano con l’attuale riforma, ma il bonus netto di 100 euro per redditi fino a 28 mila euro, da gennaio 2022 sarà fruito solo dai redditi inferiori ai 15.000 e il nuovo sistema di aliquote e detrazioni non riuscirà a compensare questa perdita. Di conseguenza, i benefici antecedenti non verrebbero oggi a sommarsi con l’attuale riforma, ma sparirebbero e sarebbero equivalenti alla sola barra rossa che si vede in figura.

La figura, quindi, mostra che se prima della crisi economica dovuta alla pandemia i benefici delle nuove misure fiscali si concentravano sui dipendenti con redditi medio-bassi, l’attuale governo ha scelto di beneficiare le classi medio alte proprio in un periodo in cui abbiamo visto crescere le disuguaglianze nel nostro Paese.

Infatti: come si può paragonare la riforma del 2014 con quella del 2022, quando fra l’una e l’altra vi è stata una pandemia globale e una recessione senza precedenti che ha acuito le disuguaglianze e gettato parte della popolazione in uno stato di precarietà, povertà e forte deprivazione? In considerazione di ciò, il contesto attuale avrebbe richiesto un intervento sulle fasce meno abbienti e più in difficoltà, anziché dedicare risorse pubbliche a dare di più a chi già riceve di più.

Il grafico, tuttavia, fornisce un’informazione importante, ovvero che la riforma attuale (barre in rosso) premia le fasce di reddito superiori ai 40.000 euro, dedicando alle altre benefici irrisori in termini assoluti e relativi.

La posizione di contrattacco del Governo e dei media nazionali non termina qui. In diversi articoli sono apparsi calcoli sui benefici dell’attuale riforma su famiglie mono o bireddito con o senza figli. Nelle figure che seguono, apparse sui principali media nazionali, ci si riferisce alla sola riforma attuale, sommando alla riforma IRPEF gli effetti della decontribuzione (che varrebbe per il solo 2022), e del nuovo Assegno Unico Universale per i figli fino a 21 anni di età, che sostituisce l’assegno al nucleo familiare e le detrazioni per figli.

Queste analisi, tuttavia, assommano interventi molto diversi tra loro, ovvero le modifiche all’IRPEF con l’Assegno Unico Universale. Esse hanno destinatari diversi (contribuenti IRPEF vs minori), natura diversa (fiscale vs sociale) e criteri di erogazione molto diversi (reddito personale vs ISEE del nucleo). Non è un caso, infatti, che la gran parte delle simulazioni ipotizzi nuclei monoreddito, gli unici che si possono prestare, in parte, ad analisi combinate.

Per questo preferiamo segnalare gli effetti certi delle misure, singolarmente. E non è opinabile che rispetto al 2021 l’intervento sull’IRPEF fornisce vantaggi inferiori ai redditi più bassi, solo in parte mitigati da una decontribuzione temporanea, così come è certo che la platea potenziale dei cosiddetti “perdenti” nel passaggio all’Assegno Unico è composta da oltre un milione di nuclei, tutti caratterizzati dalla presenza di reddito da lavoro dipendente (e le perdite nel passaggio da ANF+detrazioni verso l’AUU saranno indennizzate al 100% per un solo anno, e non per tutti).

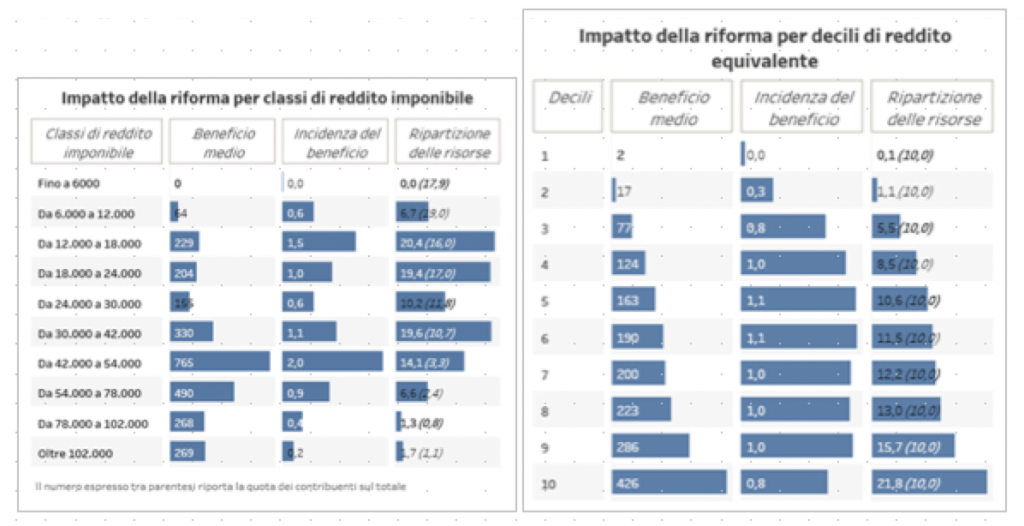

Nelle tabelle che seguono gli effetti strutturali dell’intervento fiscale previsto in legge di bilancio:

Fonte Cgil

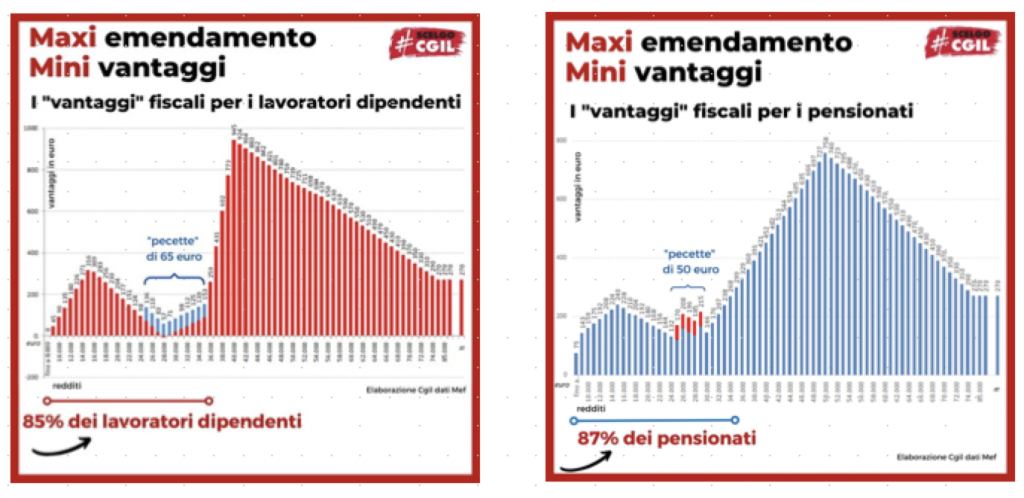

Aggiungiamo che buona parte delle analisi che provano a dimostrare quanto i redditi medi e bassi ricevano benefici maggiori rispetto ai redditi più elevati presentano due “stratagemmi” che ci sentiamo di contestare:

- Molto spesso l’incidenza del beneficio viene mostrata rispetto al reddito lordo della famiglia, mentre quello che conta per una famiglia è la quota del proprio reddito disponibile (netto) che avrà in più grazie alle riforme del governo. Mostrare l’incidenza su un reddito lordo, più basso di quello netto disponibile soprattutto per le famiglie più povere fa sembrare percentualmente più alti i benefici per le classi più basse rispetto alle classi più alte.

- L’incidenza reale della riforma del Fisco si deve desumere dal numero di famiglie coinvolte all’interno di ciascuna fascia di reddito. Per capire i reali effetti distributivi delle riforme, bisogna rispondere alla seguente domanda: quanti sono i contribuenti che dichiarano un salario pari o minore a 35.000 euro (ovvero i contribuenti che vedranno vantaggi unitariamente più scarsi in numeri assoluti)? Quanti sono i contribuenti che invece hanno un reddito superiore? La risposta, come abbiamo già avuto modo di comunicare nella nostra mobilitazione, è che l’85% dei lavoratori e pensionati ha un reddito che si colloca sotto tale soglia. L’effetto distributivo è quindi concentrato sulle fasce più alte, ma pare che la gran parte dei i media nazionali oltre che il governo non hanno merito preso in considerazione questa semplice analisi della distribuzione dei contribuenti.

L’Ufficio parlamentare di bilancio (UPB) ha recentemente fatto luce sulla distribuzione degli effetti della riforma IRPEF, i quali sono particolarmente bassi per il 20% più povero della popolazione. Questa dinamica rischia di inasprire le disuguaglianze che saranno solo parzialmente attenuate per le sole famiglie con figli (e neanche tutte, specie nella famiglie di lavoratori) da un assegno unico che rimane, comunque, meno generoso delle aspettative.

Fonte UPB

In uno scenario di gravissima crisi economica, con una pandemia che non accenna ad allentare la sua morsa sul tessuto sociale del Paese, ci saremmo aspettati una riforma del fisco coraggiosa, attenta alle fasce più vulnerabili della popolazione e progressiva, dove chi ha di più contribuisce in misura maggiore e chi ha di meno riceve in misura maggiore.

Oggi, invece, il Governo spreca l’opportunità di investire su una seria riforma del Fisco dando tanto a chi ha già tanto e poche briciole a chi stenta ad arrivare a fine mese.

Per questo motivo, la mobilitazione continua! La Cgil non si ferma!